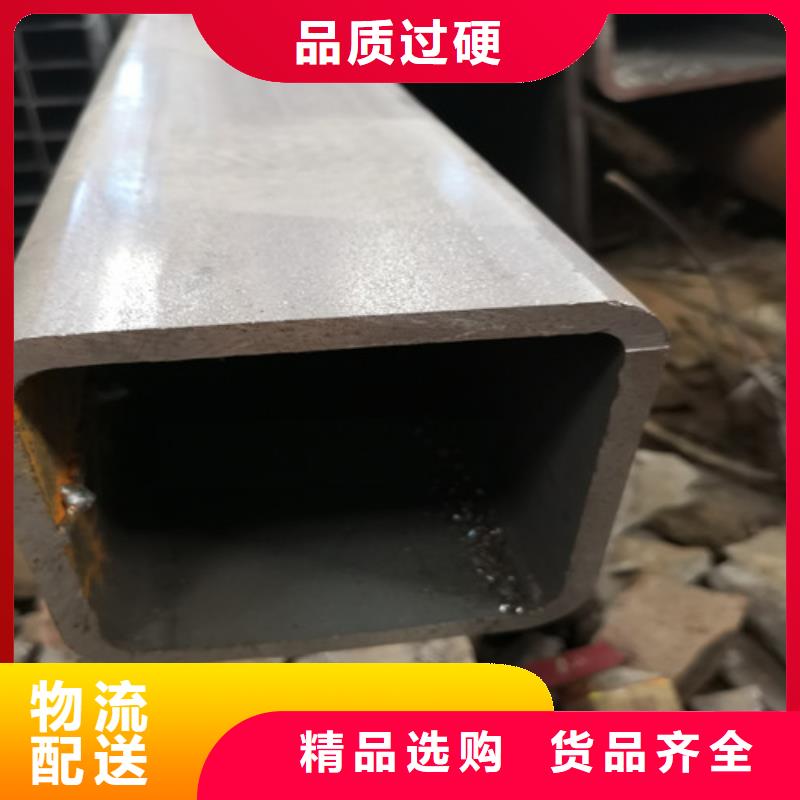

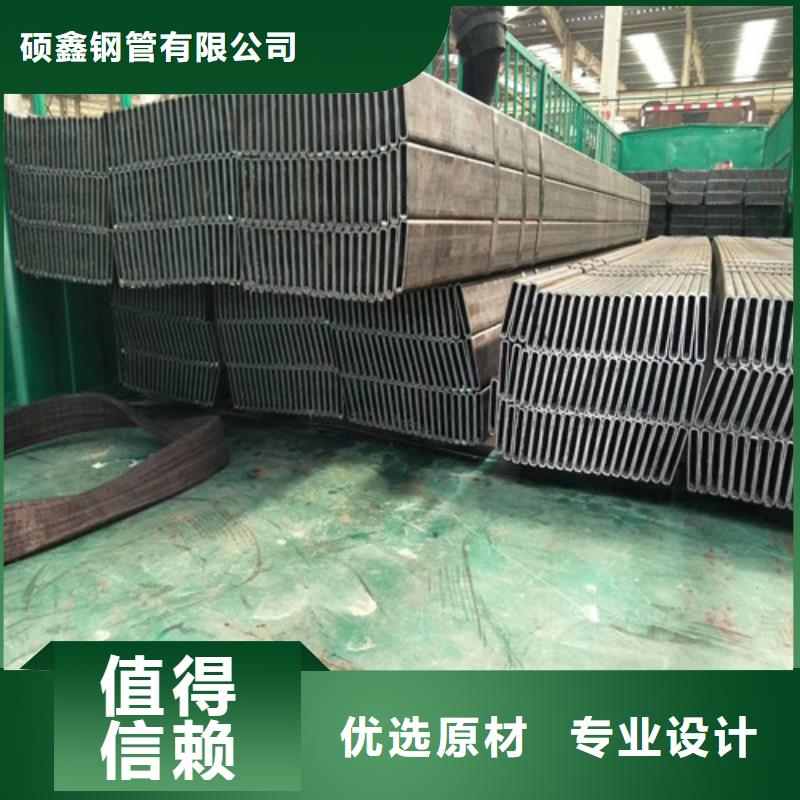

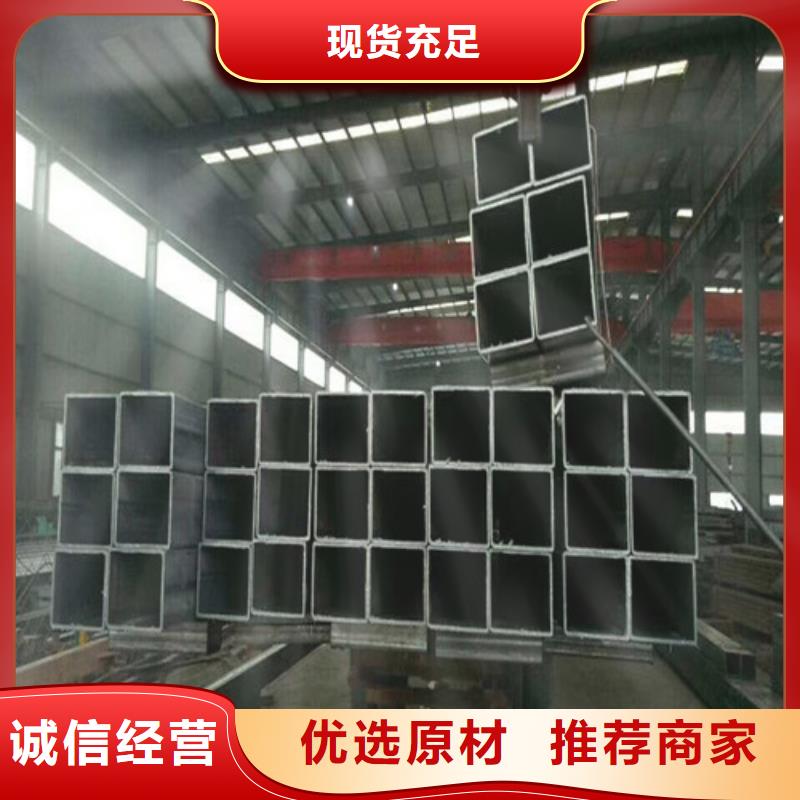

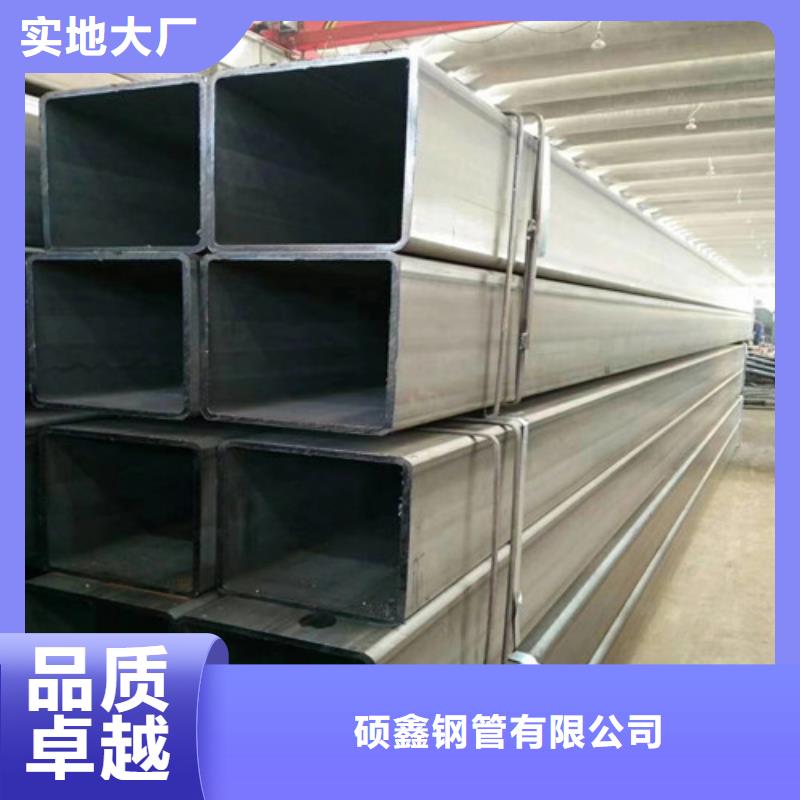

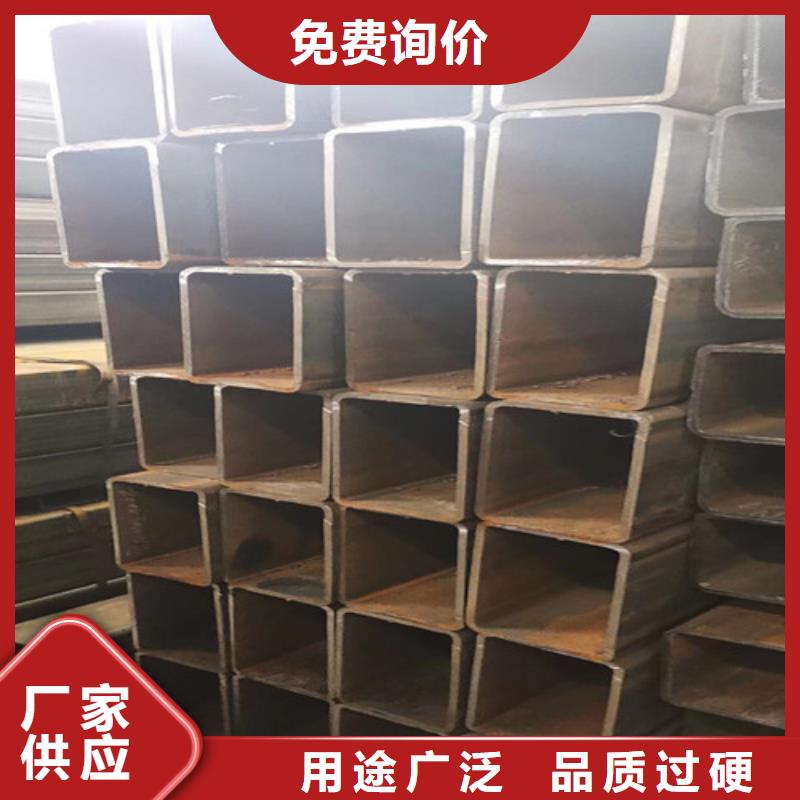

深入了解R角很小的矩形管非标型号产品,一部视频就够了,快来观看!

以下是:R角很小的矩形管非标型号的图文介绍

硕鑫钢管有限公司专营 湖北鄂州异形方管,我们深信凭着丰富的经验及诚信为本,乐意帮助,真诚为每个客户提供从售前到售后的一条龙服务.现存大量的 湖北鄂州异形方管,规模宏大,一直以品质卓越、诚信经营而深受广大新老客户的好评. 为保证产品的质量,我们聘请专业技术人员,对每一台机器进行严格的检测,为提高服务的质量,我们的技术人员可为您提供专业的技术指导,完善的维护服务。展望未来,我们满怀信心与广大新老客户真诚合作,为的开发建设贡献力量。 品质保证 质量放心 力求为每位用户提供、优质、的服务

金模钢铁网首席分析师罗百辉认为,目前板材走势明显好于长材的现象会持续到2012年年底。从数据来看,2012年1~10月份,螺纹钢、线材产量共计25889万吨,无缝方矩管全年预计31204万吨,同比增长14.13%,较2011年增速回落1.6个百分点。2013年在需求恢复性增长的背景下,长材产能利用率或继续维持高位。据统计,2012~2013年,国内有41条棒材线投产,新增产能4000万吨左右;约有30条线材生产线投产,新增产能大约2300万吨。增量方面,预计全年增速仍有小幅回落的可能,主流市场多数持稳,个别下跌;2日全国23个主要市场中板均价和全国24个主要市场热轧板卷均价较前一日分别跌11和13元/吨,跌幅变小,热轧板卷主流市场基本走跌,中厚板仅北京小跌。

目前,无缝方矩管库存有一些下降,但全国整体库存并未大幅下降。价格上升只会让有利可图的钢企不断复产,钢企之间的竞争会更加激烈。为了生存,库存较大区域的钢企会参与高价区域的销售竞争,从而压制价格上行的空间和幅度。经过冬季长时间停滞,当前北方市场需求有所恢复,这种需求从无到有的过程释放的能量非常大,从而拉动价格快速大幅上涨。不过,这种情况毕竟是阶段性的,需求可持续性上升是需要下游客户采购量不断增长的。

目前,无缝方矩管库存有一些下降,但全国整体库存并未大幅下降。价格上升只会让有利可图的钢企不断复产,钢企之间的竞争会更加激烈。为了生存,库存较大区域的钢企会参与高价区域的销售竞争,从而压制价格上行的空间和幅度。经过冬季长时间停滞,当前北方市场需求有所恢复,这种需求从无到有的过程释放的能量非常大,从而拉动价格快速大幅上涨。不过,这种情况毕竟是阶段性的,需求可持续性上升是需要下游客户采购量不断增长的。

采暖季限产将至,近期钢厂补库存积极性不高

11月中旬面临采暖季限产,且四季度又为钢厂生产的季节性回落期,故生铁日均产量环比回落将是大概率事件,这将抑制钢厂补库存的积极性。钢厂进口矿库存天数变化一般领先于高炉开工率的变化,钢厂会根据预期高炉开工率的变化进行增减库存操作,目前全国大中型钢厂进口矿库存天数为28天,较前一周回落2天,为连续两周回落,因此四季度铁矿石需求总体偏弱,而下一轮成规模的补库存时间可能要等到12月下旬的冬储补库时段。在供强需弱的背景下,四季度港口库存回升压力将较大,目前全国铁矿石港口库存为1.26亿吨,预计年底回升到1.4亿左右的可能性较大,这将对铁矿石价格形成明显压制。

另外,目前高低品矿价差仍处于相对高位,截至11月4日,PB粉和超特粉的价差为110元/吨,较10月初上涨8元/吨;PB矿和混矿的价差为25元/吨,较10月初扩大7元/吨。考虑到四季度外矿供给的回升,预计PB粉矿溢价存在下调的可能。

11月中旬面临采暖季限产,且四季度又为钢厂生产的季节性回落期,故生铁日均产量环比回落将是大概率事件,这将抑制钢厂补库存的积极性。钢厂进口矿库存天数变化一般领先于高炉开工率的变化,钢厂会根据预期高炉开工率的变化进行增减库存操作,目前全国大中型钢厂进口矿库存天数为28天,较前一周回落2天,为连续两周回落,因此四季度铁矿石需求总体偏弱,而下一轮成规模的补库存时间可能要等到12月下旬的冬储补库时段。在供强需弱的背景下,四季度港口库存回升压力将较大,目前全国铁矿石港口库存为1.26亿吨,预计年底回升到1.4亿左右的可能性较大,这将对铁矿石价格形成明显压制。

另外,目前高低品矿价差仍处于相对高位,截至11月4日,PB粉和超特粉的价差为110元/吨,较10月初上涨8元/吨;PB矿和混矿的价差为25元/吨,较10月初扩大7元/吨。考虑到四季度外矿供给的回升,预计PB粉矿溢价存在下调的可能。

钢材仍有调整可能,或对铁矿石形成压制

对于钢材价格走势,我们认为四季度关键取决于采暖季限产的执行力度和冬储启动时间和力度。10月中旬,《京津冀及周边地区2019—2020年秋冬季大气污染综合治理攻坚行动方案》正式发布,其内容与征求意见稿相比变化并不大,但将PM2.5浓度平均降幅和重度及以上污染天数同比降幅下调到了4%和6%,征求意见稿中分别为5.5%和8%。同时,生态环境部近一次的新闻发布会再次强调了坚决反对“一刀切”和“先停再说”的做法,但也强调了以更大力度推进秋冬季大气污染治理。因此,从目前释放出的政策息来看,今年采暖季限产的幅度可能低于市场预期,因此,未来1—2个月钢材产量同比将继续维持高增长态势。

冬储方面,下游冬储的主要因素是当前价格水平、对未来的预期以及资金成本。从历史数据看,每年11—12月,一般钢价经历一轮大幅下跌并企稳之后,社会库存开始加速累积,而钢价也随之开始企稳,2016、2017两年该规律不是很明显,主要是由打击地条钢和环保限产政策所致。目前,根据我们的调研了解,贸易商在当前价位下冬储意愿并不强,大部分要在现货价格下跌300元/吨左右才会考虑逐步冬储。加上11月份之后,市场逐步进入需求淡季,建材需求强度很难维持9—10月的水平。故在一些中期利空因素的影响下,钢材价格未来1—2周仍存在调整可能。钢厂利润一旦出现明显收窄,将对铁矿石价格形成打压。

对于钢材价格走势,我们认为四季度关键取决于采暖季限产的执行力度和冬储启动时间和力度。10月中旬,《京津冀及周边地区2019—2020年秋冬季大气污染综合治理攻坚行动方案》正式发布,其内容与征求意见稿相比变化并不大,但将PM2.5浓度平均降幅和重度及以上污染天数同比降幅下调到了4%和6%,征求意见稿中分别为5.5%和8%。同时,生态环境部近一次的新闻发布会再次强调了坚决反对“一刀切”和“先停再说”的做法,但也强调了以更大力度推进秋冬季大气污染治理。因此,从目前释放出的政策息来看,今年采暖季限产的幅度可能低于市场预期,因此,未来1—2个月钢材产量同比将继续维持高增长态势。

冬储方面,下游冬储的主要因素是当前价格水平、对未来的预期以及资金成本。从历史数据看,每年11—12月,一般钢价经历一轮大幅下跌并企稳之后,社会库存开始加速累积,而钢价也随之开始企稳,2016、2017两年该规律不是很明显,主要是由打击地条钢和环保限产政策所致。目前,根据我们的调研了解,贸易商在当前价位下冬储意愿并不强,大部分要在现货价格下跌300元/吨左右才会考虑逐步冬储。加上11月份之后,市场逐步进入需求淡季,建材需求强度很难维持9—10月的水平。故在一些中期利空因素的影响下,钢材价格未来1—2周仍存在调整可能。钢厂利润一旦出现明显收窄,将对铁矿石价格形成打压。

ag03.com

ag03.com