更新时间:2024-11-14 11:49:19 浏览次数:1 公司名称:天津 恒永兴金属材料销售 有限公司

| 产品参数 | |

|---|---|

| 产品价格 | 6200/吨 |

| 发货期限 | 1-3天 |

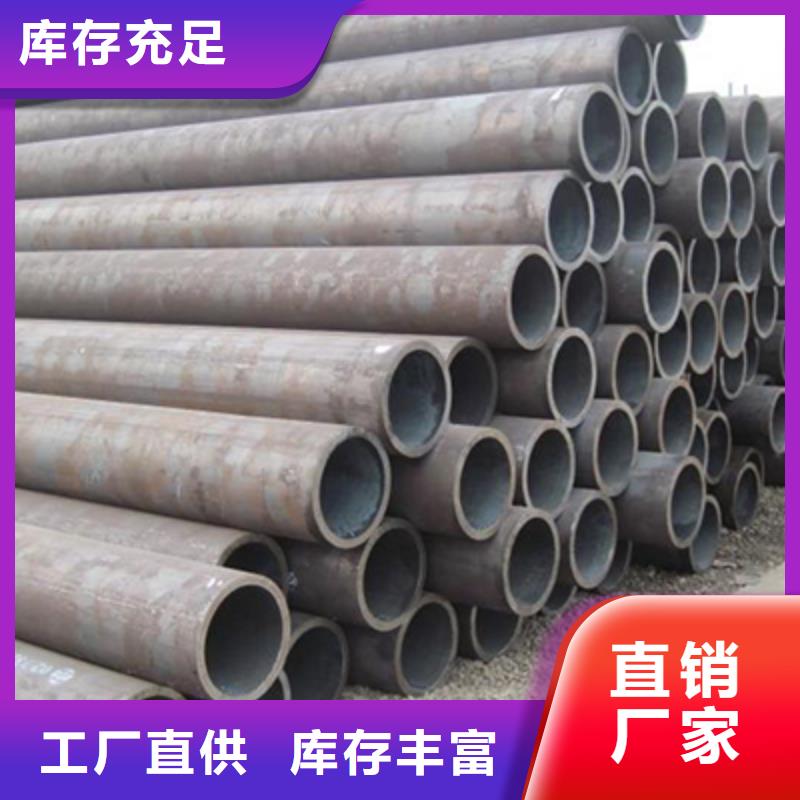

| 供货总量 | 充足 |

| 运费说明 | 协议 |

| 最小起订 | 1 |

| 是否厂家 | 是 |

| 产品产地 | 天津 |

| 加工定制 | 支持 |

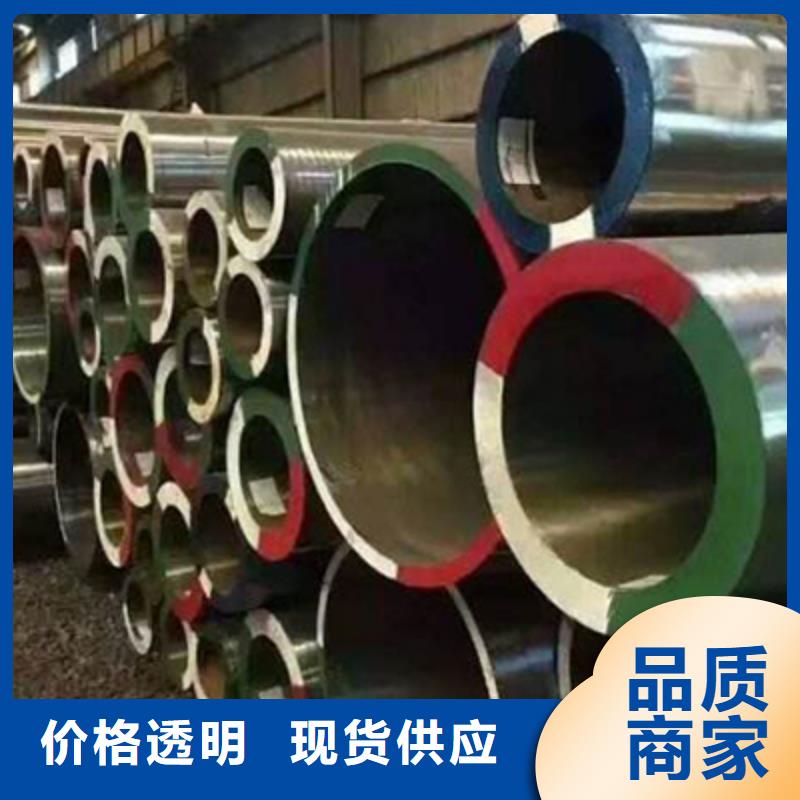

| 品牌 | 天钢、凌钢、宝钢 |

| 材质 | 20#、16Mn、15CrMo |

| 规格 | 齐全 |

| 产地 | 天津 |

今年初以来,高压化肥管市场仍在惯性下跌,已经跌破每吨60美元关口。后市如何表 现?市场上的看法较为一致,供过于求的态势短期不会改变。

根据世界银行预计,未来铁矿石平均价格将在每吨75美元左右浮动。高盛公司的预测是每吨平均价格为66美元。 供给方面,根据澳大利亚矿物经济研究所的估算,周五A333Gr6低温管指数较上一交易日持平,2015年的铁矿石净供应会增加约6000万吨到7500万吨,2014年则是净增加7500万吨。摩根士丹利预测今年铁矿石供应净增长应该是6300万吨,且新增产量会在9月到10月间见顶。该公司还预计,到2018年世界铁矿石库存将增加到4.37亿吨,比2013年的4400万吨增加近10倍。

再看需求方面。亚洲市场上,包括中日韩等主要需求方因为经济放缓而减少了大宗商品进口需求。中国去年需求有所下降,但即便如此也进口了9亿多吨铁矿石,增速放缓但总量仍大。整个世界经济疲弱表现导致大多数工业品价格下跌,包括铁矿石在内的大宗商品价格一路走低。 当世界市场铁矿石价格如断线风筝般坠落时,矿业巨头们并不打算削减产量救市,而是反其道而行之,继续加大供应。自2011年以来,世界矿业巨头已经投入1200亿美元扩大产能,并且在这几年陆续投产。

多年来,恒永兴金属材料销售 有限公司始终坚持 上海不锈钢管产品质量的高标准和严要求,按照价实求生存、质量求发展的企业原则,重合同、守信用、讲诚信,结合先进的工艺技术和测试手段,求精求益求质量,赢得了许多的 上海不锈钢管回头客,深得各界的信赖和支持.

2016年三季度,巴西 黑色冶金公司(CSN)粗钢产量为74万吨,环比显著增长47.6%,但同比仍显著减少27.9%;钢材产量为84万吨,环比显著增长25.0%,但同比仍大幅减少15.6%。三季度,CSN钢材销量为117万吨,环比和同比分别下降6.5%和1.6%。公司常年销售高压化肥管、A333Gr6高压化肥管、高压化肥管产品,有专车专人接送洽谈人员前来订购业务。其中:巴西市场销量占比由二季度的53%增加至62%,海外子公司占比由二季度的40%下降至34%,出口占比由二季度的7%降至4%。三季度,CSN铁矿石销量为1023万吨,环比和同比分别增长10.4%和34.9%,其中巴西市场销量占比由二季度的7%增加至11%,出口市场占比由二季度的93%降至89%。

从前三季度来看,CSN粗钢产量为207万吨,同比显著下滑37.7%;钢材产量为225万吨,同比大幅减少26.0%;钢材销量为367万吨,同比小幅下降4.9%;铁矿石销量为2779万吨,同比显著增长46.2%。

三季度,CSN净销售收入为44.37亿雷亚尔,环比和同比分别增长2.0%和12.2%,这主要受益于巴西国内钢材价格回升以及矿业部门铁矿石销量增长;营业利润为13.11亿雷亚尔,环比和同比分别显著增长42.2%和39.3%;营业利润率由二季度的21.2%增加至29.5%,且高于2015年三季度的23.8%;调整后EBITDA为12.39亿雷亚尔,环比和同比分别显著增长44.9%和45.3%,这主要受益于旗下钢铁部门、采矿部门、物流部门以及能源部门调整后EBITDA增长,其中钢铁部门调整后EBITDA为5.52亿雷亚尔,环比和同比分别显著增长50.0%和43.0%;调整后EBITDA率由二季度的19.7%大幅增长至27.9%,且高于2015年三季度的21.6%;净利润持续亏损,亏损额由二季度的0.42亿雷亚尔增加至1.07亿雷亚尔,但与2015年三季度亏损额(5.33亿雷亚尔)相比显著减少。三季度,CSN板坯生产成本由二季度的345美元/吨小幅下降至321美元/吨,但高于2015年三季度的278美元/吨;其生产的铁矿石在中国市场交货的现金成本由二季度的28.2美元/湿吨增加14.9%至32.4美元/湿吨,与2015年三季度的35.4美元/湿吨相比降幅为8.5%。三季度,CSN资本支出由二季度的4.73亿雷亚尔进一步下降至3.82亿雷亚尔,其中1.33亿雷亚尔投资于旗下钢铁部门,0.56亿雷亚尔投资于矿业部门,1.57亿雷亚尔投资于水泥部门,0.36亿雷亚尔投资于物流部门。

从前三季度来看,CSN净销售收入达到126.30亿雷亚尔,同比增长8.4%;营业利润为31.59亿雷亚尔,同比大幅增长14.2%;营业利润率由2015年前三季度的23.7%小幅增长至25.0%;调整后EBITDA为28.27亿雷亚尔,同比大幅增长10.2%;调整后EBITDA率由2015年前三季度的22.0%小幅增加至22.4%;净利润亏损额由2015年前三季度的7.56亿雷亚尔增加至9.80亿雷亚尔。